什麼是房地合一稅?

房地合一稅是所得稅的一種,整合土地以及建物 (故稱房地合一),只要處分不動產獲利達一定金額以上,就必須課徵房地合一稅。

房地合一稅2.0與1.0的差異在哪?

➡ 房地合一稅2.0課徵對象納入預售屋:預售屋成屋前持有5年內出售都適用重稅,且成屋後重新計算 (稅務週期分開)

這意味著,部分買家取得預售屋換約戶所需自備款可能大幅增加。在原屋主的利潤不便的前提下,買家要付的價差會多將近一倍,因為45%要分給國庫。

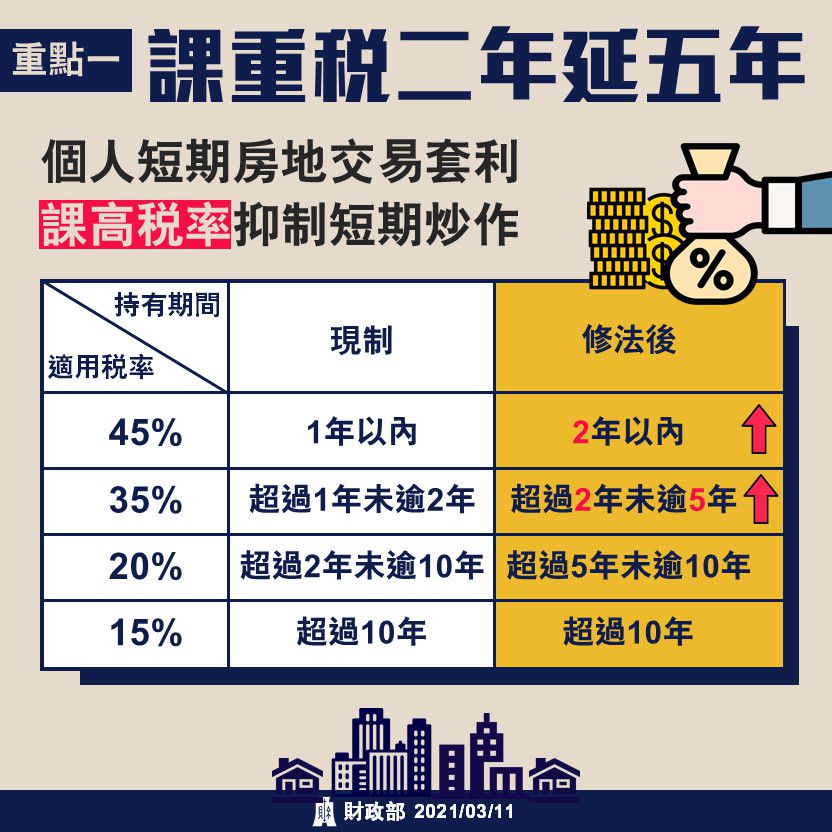

➡ 房地合一稅2.0拉長「短期交易」重稅期:從原先持有1年內出售課45%,延長至2年內,並將持有逾1年、未滿2年課35%規定,拉長為持有2~5年。

這意味著,在目前行情之下,部分屋主選擇延後出售,因為放愈久漲愈多,放愈久繳愈少

➡ 房地合一稅2.0提高境內企業稅率:從原先企業出售房地課徵20%,改為適用「短期交易」重稅,持有逾5年以上出售,稅率才能回到20%。

房地合一稅2.0重點說明

➡ 110年7月1日上路,105年後持有的房地產都適用。但問題來了,如何認定「交易」起始日?

預售屋: 所定房屋使用權交易日之次日、預售屋及其坐落基地交易日之次日,也就是簽訂買賣合約的日期次日,非正式換約日。

成屋: 所有權移轉登記日之次日,也就是以權狀上的日期為主。

➡ 未提列單據的房地合一稅「費用」:由總價的5%,調降為3%,並設定上限為30萬

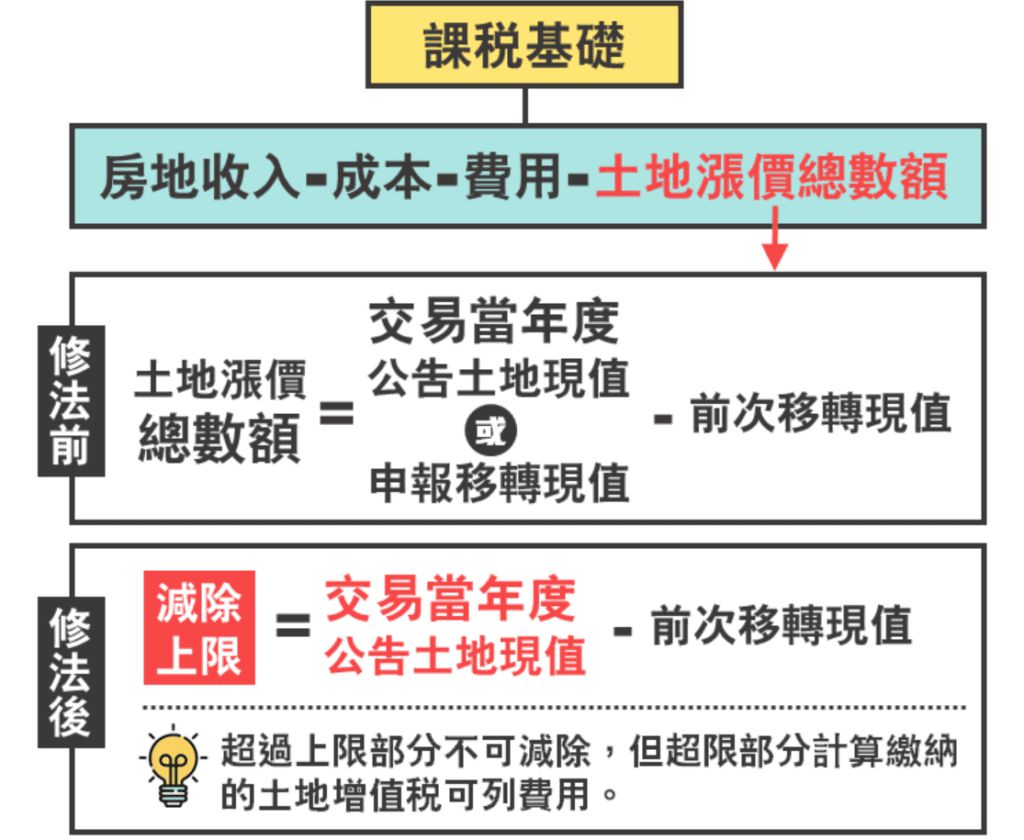

➡ 修正土地漲價總數額的規定:只能以「賣房年度的公告土地現值減買房的公告土地現值差額」為上限

房地合一稅2.0計算

房地合一2.0課稅基礎 = 房地收入 – 成本 – 費用 – 土地漲價總數額

問題來了,那些算「成本」與「費用」? 「成本」及「費用」 差別又在哪?

| 項目 | 列報原則 | 舉例 |

| 成本 | 購入房地產後達可供使用狀況前必要的支出 | 1.購入的成交價、契稅、印花稅、代書費、稅費、仲介費等 2.於所有權移轉登記完成前,向金融機構借款的利息 3.取得房屋所有權後使用期間支付能增加房地價值或效能非2年內所能耗竭之增置、改良或修繕費(例如:裝潢) |

| 費用 | 不動產移轉而支付的費用 | 1. 仲介費、廣告費、清潔費、搬運費等 2. 未提示費用證明文件,按成交價的3%計算並設定上限為30萬 |

再次說明,前段提到的「費用」免稅額3%且上限為30萬是有前提的,就是不提列費用單據。有提列的話,費用可以超過30萬。

另外,買賣時都有仲介費,怎麼算?買的仲介費算成本,賣的仲介費算費用。

房地合一稅2.0申報

如果您有房地合一稅協助申報需求,歡迎加入挑選家官方Line諮詢!

房地合一稅2.0申報時間

房地合一稅2.0規定30天內必須申報,但這30天的起始日究竟如何計算?

預售屋: 所定房屋使用權交易日之次日、預售屋及其坐落基地交易日之次日,也就是簽訂買賣合約的日期次日,非正式換約日。

成屋: 所有權移轉登記日之次日,也就是以權狀上的日期為主。

房地合一稅2.0申報文件

(1) 賣方身分證 (如是代理人申報,需帶賣方身分證影本)

(2) 個人房屋土地交易所得稅申報書1份

(3) 不動產或房屋使用權買入及賣出的買賣契約書影本 (私約影本)

➡ 特別提醒:預售屋轉售給新買家前,記得要先影印與建商簽定的原始合約,有戶別、樓層、坪數、價格以及建照的那幾頁合約務必影印

➡ 備註: 透過房仲找代書也稱為私約(尚未呈報給政府機關)

(4)〈成屋適用〉所有權狀影本或前後謄本:通常房地產標的賣出時,會特別跟代書說要一份謄本 (報稅用,以確認交易或取得之移轉交易日期)

(5)〈預售屋適用〉建商讓渡書(如有)以及建商開立的每期發票(包含訂金、簽約金、開工款、工程期款)

(6) 房地合一稅繳稅證明聯:房地合一稅採先繳後申報

(7) 購入房地產後達可供使用狀況前必要的支出影本:

✓契稅 ✓印花稅 ✓代書費

✓規費 ✓公證費 ✓仲介費

✓於所有權移轉登記完成前,向金融機構借款的利息

✓取得房屋所有權後,使用期間支付能增加房地價值或效能非2年內所能耗竭之增置、改良或修繕費 (也就是裝潢)

➡ 特別提醒:裝潢必須同時附上合約及發票 (裝潢不能只附發票),能付上裝潢照片更好

(8) 出售房屋及土地支付之必要費用 (收據或發票) 影本:

✓仲介費 ✓廣告費 ✓清潔費 ✓搬運費

(9) 土地增值稅及房屋稅繳款書 (確認土地漲價總數額及房屋稅籍編號)

(10) 買入及賣出收付價款證明文件:如簽收單、匯款單、存摺影本、履約保證之履約明細證明書

(11) (如適用) 經主管機關核准減除之改良土地已支付之費用

(12) (如適用) 辦竣戶籍登記的戶口名簿影本 (確認符合自住房地租稅優惠及重購自住房地扣抵稅額)

(13) 其他相關之證明文件

➡ 特別提醒:申報完房地合一稅,記得取收執聯,需留存7年!

房地合一稅2.0常見申報錯誤

房地合一稅2.0常見錯誤1:繼承/贈與取得成本申報錯誤

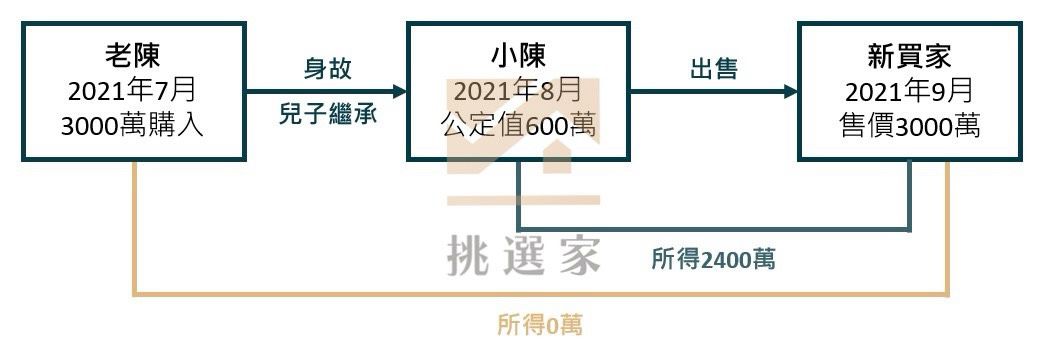

繼承或受贈取得之房地,應以繼承或受贈時房屋評定現值及公告土地現值按政府發布之消費者物價指數調整後之價值為取得成本,而非被繼承人或贈與人原始的取得成本進行申報。

舉例說明,假設老陳於2021年7月以全現金購買一棟3000萬的透天,結果購買後1個月身故,由兒子小陳繼承。

繼承當時,該透天土地和房子的公告土地現值和房屋評定現值加起來為600萬元。小陳繼承後,因沒時間管理,所以在2021年9月用原價3000萬賣掉,沒想到國稅局通知說有交易獲利2400萬,依法要繳納超過1000萬的財產交易所得稅!

其中的差異在於「成本」的認定,且民國105年1月1日前的不動產適用舊制,但也得以選擇房地合一稅新制,建議繼承或贈與的不動產在處分前,務必諮詢代書或國稅局。

房地合一稅2.0常見錯誤2: 誤認交易虧損或交易所得低於30萬不用申報

根據上文,不動產交易在不提列費用單據的前提下,「費用」有免稅額3%(上限為30萬),導致部分買家認為交易所得低於30萬就不用申報。房地交易所得或損失,不論有無應納稅額,都必須申報房地合一所得稅。

有任何房地合一2.0「節稅」相關問題,歡迎私訊挑選家,我們會盡快回復您!